Aksjeloven har egne saksbehandlingsregler for avtaler av et visst omfang som inngås mellom aksjeselskapet og selskapets tilknyttede og nærstående parter. Slike avtaler krever styrets godkjenning. Dersom reglene ikke følges, kan konsekvensen være at avtalen blir ugyldig. Hensikten bak reglene er å motvirke at det inngås avtaler som ikke er i selskapets interesse.

I denne artikkelen ser vi på når reglene gjelder, hvilke unntak som gjelder, hva styret må gjøre for å oppfylle lovens krav og hvilke konsekvenser det kan ha dersom man bommer på saksbehandlingen.

Når gjelder reglene?

Dersom selskapet skal inngå en avtale med selskapets aksjonærer, en aksjonærs morselskap, et styremedlem eller daglig leder, må selskapet følge saksbehandlingsreglene i aksjeloven § 3-8.

Tilsvarende gjelder dersom selskapet skal inngå avtale med en nærstående til partene nevnt ovenfor. Som nærstående regnes ektefeller, samboere, barn, søsken, foreldre. Også ektefellers og samboeres barn, søsken og foreldre regnes som nærstående. Videre regnes som nærstående selskap der vedkommende selv eller nærstående til vedkommende har bestemmende innflytelse. I tillegg til dette vil også de som handler etter avtale med noen som regnes som nærstående falle inn under reglene.

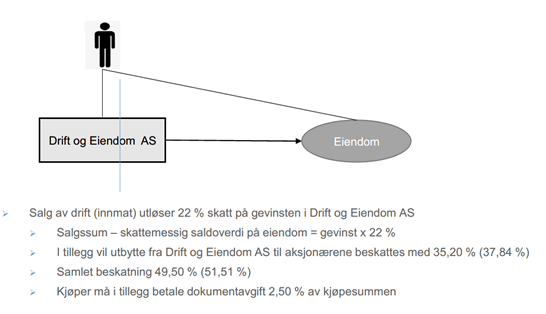

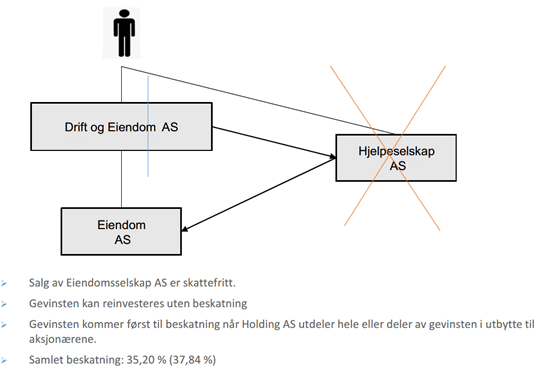

Reglene gjelder for avtaler av alle slag. Det spiller heller ingen rolle om det er en muntlig eller skriftlig avtale. Et praktisk eksempel hvor reglene vil kunne komme til anvendelse, er ved kjøp eller salg av eiendom mellom selskapet og selskapets tilknyttede parter.

Det gjelder imidlertid viktige unntak for når reglene gjelder, disse ser vi på i neste avsnitt.

Unntak

Saksbehandlingsreglene i aksjeloven § 3-8 gjelder for avtaler som har en virkelig verdi som er større enn 2,5 prosent av balansesummen i selskapets sist godkjente årsregnskap. I praksis er det dermed avtaler av et visst omfang som faller inn under reglene. I tillegg til denne terskelverdien er det også en del praktiske unntak for når reglene gjelder. Av disse unntakene nevner vi her kun de mest sentrale:

- Avtaler som inngås som ledd i selskapets vanlige virksomhet og som er grunnet på vanlige forretningsmessige vilkår og prinsipper

- Avtaler der selskapets ytelse på tidspunktet for inngåelse av avtalen har en virkelig verdi som utgjør mindre enn kr 100 000

Dersom ett av unntakene kommer til anvendelse, krever inngåelse av avtalen ikke styrets godkjenning.

Styrets saksbehandling

Dersom avtalen er over terskelverdien og ingen av lovens unntak kommer til anvendelse, skal styret godkjenne avtalen. Styret skal sørge for at det utarbeides en redegjørelse for avtalen. Videre skal styret avgi en erklæring om at avtalen er i selskapets interesse, at det er rimelig samsvar mellom verdien av det vederlaget selskapet skal yte og verdien av det det vederlaget selskapet skal motta, og at kravet til forsvarlig egenkapital og likviditet vil være oppfylt.

Dersom et av styremedlemmene har innvendinger, skal vedkommende signere med påtegnet forbehold og gjøre rede for sine innvendinger.

Revisor skal avgi en uttalelse om redegjørelsen. Revisor må blant annet kontrollere at det er rimelig samsvar mellom verdien av det vederlaget selskapet skal yte, og det vederlaget selskapet skal motta, i praksis at avtalen er basert på markedsmessige vilkår. Ved kjøp eller salg av eiendom vil revisor typisk kreve en verdivurdering fra megler som dokumentasjon for sin erklæring

Styrets redegjørelse og erklæring samt revisors erklæring skal sendes til alle aksjonærene og til Foretaksregistret.

Ugyldige avtaler – manglende styregodkjenning

Dersom avtalen ikke er omfattet av unntakene, vil manglende styregodkjenning kunne føre til at avtalen ikke blir bindende for selskapet. Merk at det bare er overtredelse av kravet om styregodkjenning av avtalen, og ikke kravet til redegjørelse, erklæring og innsendelse til Foretaksregisteret, som kan medføre at avtalen blir ugyldig.

Det er videre en forutsetning for at manglende styregodkjenning skal føre til ugyldighet at selskapet kan godtgjøre at medkontrahenten forsto eller burde forstått at styret ikke har godkjent avtalen. Den som handler i god tro med hensyn til styregodkjenningen vil dermed kunne være vernet. Avtalepartens nærhet til selskapet (jf. reglenes anvendelsesområde), vil imidlertid lett kunne tilsi en utvidet undersøkelsesplikt med hensyn til om avtalen er godkjent av styret.

Dersom en avtale er ugyldig etter bestemmelsene i aksjeloven § 3-8, skal oppfyllelse av avtalen tilbakeføres. Det er verdt å merke seg at personer som på selskapets vegne medvirker til en beslutning eller gjennomføring av en ulovlig avtale etter aksjeloven § 3-8, kan bli personlig ansvarlig for tilbakeføring til selskapet. Dette vil for eksempel kunne gjelde de betalingene selskapet har gjort etter avtalen.